弁護士の確定申告で注意すべきポイントシリーズ。第二回目は、青色申告についてです。

意外と知らない?青色申告とは?

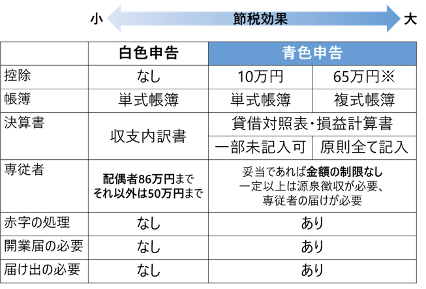

確定申告の方法は青色申告と白色申告の2種類があります。どちらで確定申告をするかで節税面で大きな差が出るので、両者の違いを知っておかなければなりません。

そして、どちらがいいのか…結論からいうと、白色申告のメリットは少なく、逆に青色申告には、最大65万円の控除というメリットがあるため、青色申告を選択するのが「賢い選択肢」と言えます。以下、詳細を述べます。

青色申告と白色申告の違い

青色申告と白色申告の違いは以下のようなイメージです。

注:青色申告最大65万円の控除については<後述の通り令和2年分から一部変更があります。

青色申告では、最大65万円の特別控除を受けることができます。また、それ以外にも、一定の条件をクリアすれば、以下のような利点を得られます。

- ①減価償却資産を300万円まで一括して処理できる

- ②赤字を3年間繰り越して、収入から差し引ける。

- ③貸倒引当金を利用できる。

しかし、メリットがある分、申告方法などが煩雑なため、経験のない人が行う時には十分な注意が必要です。近年は安価な税務ソフトが入手できるため、ある程度ハードルは低くなってきています。

令和2年分から!申告方法の違いで控除額が変わる

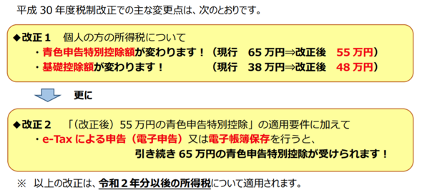

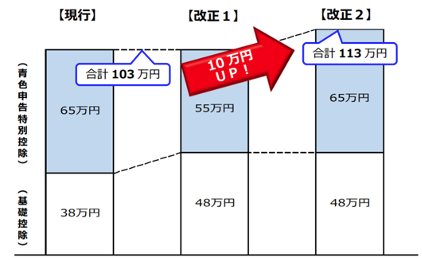

平成30年度税制改正により、令和2年分(2020年分)から、実は、青色申告特別控除額が65万円から【55万円】に引き下がっています。

しかし、その代わり、青色申告に限らず、基礎控除額が38万円から48万円に引き上げとなるので、実質的には代わりません。

更に、55万円の特別控除ですが、e-Taxによる申告、又は電子帳簿保存を行うと、引き続き65万円の青色申告特別控除が受けられます。よって総額では、113万円の控除になりました。

(国税庁資料より転記)

(国税庁資料より転記)

まとめ

青色申告では様々な特典がありますので、是非活用したいものです。また、青色申告を活用するためには、「青色申告承認申請書」を、青色申告をしようとする年の3月15日まで(新たに事業を開始した場合は、開始から2か月以内)に所轄税務署に提出する必要があります。

例えば、令和3年の所得から青色申告をしたい場合は、令和3年3月15日までの提出となります。まだ青色申告にしていない方は令和3年分から青色申告となるように、令和年3月15日までに提出することを忘れないようにしましょう。