投資初心者は、株価の割安・割高の見方を覚えよう

株式投資を行う際には、会社の業績が重要な要素になります。株式の日々の動きは需給で変動しますが、大きな流れは業績で決まります。

株価は1~2期先の業績を織り込んで推移しているため、その業績の良し悪しが確認できる年4回の決算発表時に、株価は大きく変動します。

投資家は決算発表の数字を見て業績の想定を変化させます。具体的なイメージで述べると、ぼんやりと「このくらいの業績だろう」と思っていたものが、足元の業績発表で直近の業績がくっきり見えてくると、発表された実績をもとに、投資家は予想を見直します。事前の想定とのギャップが決算発表時の株価変動というわけです。

この銘柄は、「割安あるいは割高」などと分析して売買の行動に移すまではそれなりの数の決算や株価の反応のパターンを頭に入れていなければなりません。

そこまでレベルが到達していない人は、「株価の割安割高をどうやって見るか」をまず身に付けて頂きたいと思います。

利益を比較する指標EPS・PERとは

利益を比較する指標としてよく使われるのはEPS(Earnings Per Share:一株当たり利益)やPER(Price Earnings Ratio:株価収益率)です。

まずEPS(1株当たりの利益)は「当期純利益÷発行済株式総数」で求めます。次に、「株価÷一株当たり利益」でPERを求めることができます。このPERを業種ごと、又は同業種内で比較することにより割高・割安を把握することができます。

株価が高いか安いか判断する指標PBRとは

その他、PBR(Price Book-value Ratio:株価純資産倍率)という株価が一株当たりの純資産に比べて高いか安いかを判断する指標があります。

一株当たりの純資産より株価が高ければ解散価値より上回っているという事ができますので、つまりその企業の評価(あるいは期待)が高いということになります。逆に、一株当たりの純資産より株価が低ければ成長をしていないセクターや企業とみなされ、評価は低くなります。

ちなみに日経平均のPBRは「日経平均株価÷一株当たりの純資産」で求めることができます。PBRが1倍を割れていると、その会社が解散した際に計算上は株価以上のお金が返ってくるため絶対的割安と考えることができます。

しかし、解散した際にかかる費用や税金などを考慮すると株主に一株当たりの純資産で分配されるとは限りませんので目安として見ておく程度でよいでしょう。

割安な株、バリュー株とは

このPERやPBRが市場の平均より割安な株はバリュー株と言います。バリュー株は倒産の確率が低く下値が堅い銘柄として認識されています。会社の成長が伸び悩んでいる反面、安定的な利益を積み上げることができます。

そのため成長に使う資金を配当や自社株買いという形で株主に還元するため、高い配当金を出す企業が多いようです。

バリュー株はPBR、PBRでいうとどのくらいがボーダーラインなのでしょうか?相場がいい時、悪い時で変わりますがPER7倍、PBR0.7倍程度ではないかと私は考えています。

リーマンショックの後など相場が悪い時は割安な銘柄がたくさんありますからPER5倍、PBR0.5倍くらいがバリュー株のボーダーラインだったと記憶しています。

PER・PBRの業界平均を参考に割安感を判断しよう

ここまで、ボーダーラインの説明をしてきましたが、あくまでもバリュー株という一般的なくくりです。個別の株価の割安をPER、PBRで判断する際はバリュー株のように一律のラインを引くことは実は難しいものです。理由はセクターによって市場規模、成長スピード、資本の効率性、事業環境などが異なるからです。

たとえば銀行業は資金需要が乏しく貸出しない資金は債券運用でまかなってきました。今般、世界的な金利低下により運用難で収益が低下していまして、長期間収益が伸び難い業種になっていることで低PBR低PER銘柄となっています。

また、精密機器セクナーは5Gや車電装化など半導体の旺盛な需要を背景に業界全体が成長しています。平均であるPBR1.3倍、PER23倍を大きく超えて推移しています。

このように企業の成長やセクターの取り巻く環境によって割高割安位の基準は変わってきます。

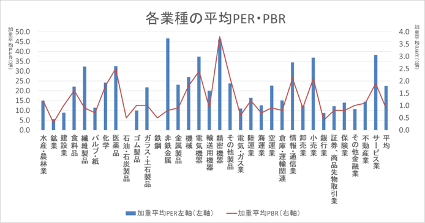

下図に東証33業種別PER、PBRの加重平均のグラフを添付しておくので参考にしてください。

(出所)規模別・業種別PER・PBR(連結・単体)一覧より、こころトレード研究所作成

この図はあくまでも俯瞰的に見る参考に使ってほしいと思いますが、最後にチェックポイントを2つまとめておきます。

「業界平均のPER・PBRを参考にする」

これはざっくりセクターでくくってしまうと「ガラス・土石」業界のように昔ながらの窯業からハイテク製品のガラスを作っている企業まで存在するので会社により水準が大きく異なります。自分が見ている銘柄の平均値を知っておくことは大切です。

売上高と利益の成長を見よう

もう一つ大切なのは「企業の売上高と利益の成長はどうか」

これは企業がどの成長ステージにいるか確認しておくことです。新興市場など伸び盛りの会社は将来の成長を株価に織り込んでいるのでPER・PBRが高くなっています。一方、成熟した会社は売上・利益の伸びが緩慢です。ここに注目して平均値と比較しましょう。

これだけですべての企業の割安割高を求めることは難しいです。雑誌などに理論株価の記載もありますが理論どおり株価が上昇するとは限りません。

初心者、初級者は投資の成功・失敗のケーススタディが圧倒的に足りないので今後これを積み上げていく際に水準感を把握しておくことは大切です。また明らかに高すぎる銘柄を買わないことで口座の崩壊を防ぐことで皆さんには長く成長する投資家になっていただきたいと思います。