2014年に始まったNISA制度。一般NISA口座は、2020年12月末時点で1,221万1,468口座開設されており、その買付額は21兆3,337億1,270万円にのぼっています。

かなり浸透してきたNISAですが、実は、NISAについて良く知らないという人も多いのが現状です。今回は、NISAとはどんな制度なのかの概要についてお伝えしていきます。

NISAの仕組みと最大のメリット

NISAとは、2014年1月にスタートした、少額からの投資を行う方のための非課税制度です。

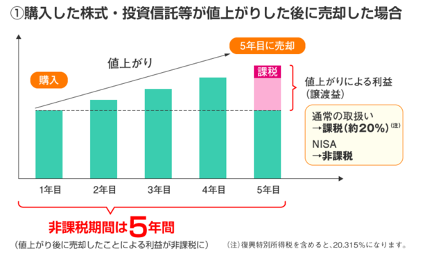

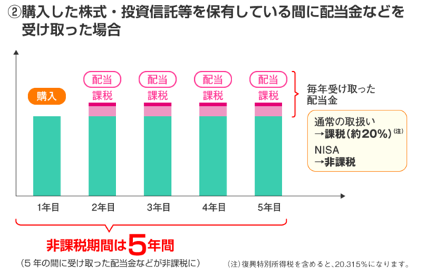

では、何が非課税になるのでしょうか?

(金融庁HPより転載)

NISA口座を開設し、NISA口座を経由して株式や投資信託などの金融商品を購入します。そして、利益が出た場合は、通常だと源泉分離課税の場合はこの利益に対して税金が約20%課税されますが、NISA口座の場合これが、購入してから5年間は、非課税となります。

例えば、1年目に100万円の株式を購入し、5年間でその株が150万円になり、この時点で売却をしたとします。通常なら値上がりによる利益50万円に、約20%、つまり約10万円もの税金がかかりますが、NISA口座で購入した場合は、50万円がそのまま利益になります。

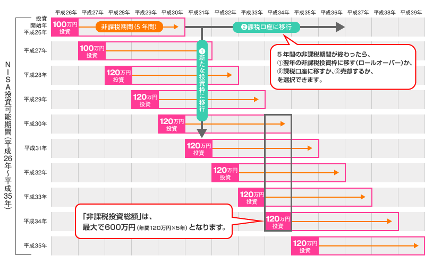

現在のNISA制度をまとめると、毎年【120万円を上限】として【5年間】、【非課税で】運用が出来る制度です。

5年後の選択肢は?ロールオーバーとは?

そこで気になるのは、非課税期間の5年間が終わったらどうなるのか、ということです。

選択肢は3つあります。

①非課税期間終了前に売却

約定日ではなく“受渡日ベース”で非課税期間中に売却を完了させる必要があります。税金がかからないまま売却することができるので、含み益があり今後の値上がりが見込めない場合の選択肢のひとつと言えます。

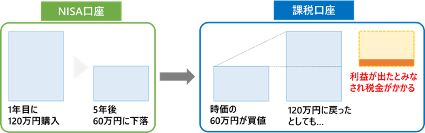

②課税口座へ移管

非課税期間終了までに何も手続きをしなければ一般口座又は特定口座に自動的に移管されます。この場合、非課税期間終了年の年末の終値で移管され、この移管時の時価が、課税口座での新たな取得価額となります。ここで問題なのは、移管時に含み損があると、移管後に売却した際に「利益が出ていないのに(損をしているのに)税金がかかる」ということが起こる可能性があります。

例えば、NISA口座で1年目に120万円の株を購入したとします。その株が、5年間運用したら60万円まで値下がりしてしまったとします。この状態で課税口座に移管された場合、1年目に買った120万円の資産として移管されるのではなく、時価の60万円を買値として移管されます。

もし、この資産が、課税口座移管後に回復して、120万円にまで戻り、これ以上は値上がりがしないだろうと判断し、売却したとします。しかし、課税口座では60万円で買ったことになっているため、60万円から120万円に、60万円の利益が出たとみなされます。課税口座なので、この60万円に約20%、約12万円の税金がかかってきてしまいます。

そこで3つ目の選択肢が出てくるわけです。

③ロールオーバー

NISA口座で保有する株式等をそのまま翌年の非課税枠へ移すことが出来ます。これをロールオーバーと言います。ロールオーバーは、翌年に新たにNISAで購入したものとして扱われ、実質的に非課税期間が最長120万円を超えているとしても全額ロールオーバーが可能です。しかし、上限を超えているためその年の枠で新たなNISA商品を購入することはできません。

(金融庁HPより転載)

5年間で増やした資産を更に、5年間非課税で運用することで複利の力を最大限に利用できるというわけです。

なお、ロールオーバーには手続きが必要で、申込期限が早めに設定されている金融機関等もあるので注意が必要です。

デメリット:NISA口座は損益通算が出来ない

NISA口座は、約20%の税金が非課税になるという、大きなメリットを持つ制度ですが、いくつかデメリットがあります。

一つは、一人一口座しか作ることが出来ない点です。また、別の機会にご紹介予定の「つみたてNISA」についても、一般NISAとつみたてNISAの併用が出来ません。ちなみに、以前ご紹介したジュニアNISAは、お子様の名義となるため、0歳~19歳のお子様がいる方はお子様の数だけ口座を開設し、運用することが出来ます。

また最大のデメリットは、損失が発生しても損益通算ができない点です。

例えば、課税口座にて、株を売却し50万円の利益が発生しましたが、別の株式の売買で50万円の損失が出てしまったとします。この場合、利益と損失を相殺する損益通算が可能で、利益はプラスマイナスゼロなので、税金はかかりません。

しかし、50万円の損失を出した株がNISA口座だった場合、課税口座で発生した50万円の利益は、損益通算されることなく、50万円の利益に対して税金が約10万円かかってきてしまいます。

また、NISAで発生した損失は、翌年に損失を繰越して翌年の利益と相殺する「損失の繰越控除」も利用することはできません。

このNISAですが、2024年から新NISAとして、内容が若干変わってきます。次回は、変更点について詳しく見ていこうと思います。